1. Indledning

1.1 Formål med principperne

Den økonomiske politik fastsætter de overordnede rammer for Nordfyns Kommunes økonomistyring. Den økonomiske politik udmøntes i en række principper og retningslinjer.

Principper for finansiel styring fastlægger de overordnede rammer for Nordfyns Kommunes finansielle risikostyring. Samtidig beskrives ansvarsforholdene for kommunens finansielle risici og de dertil hørende beslutninger og kompetencer.

Principper for finansiel styring beskriver de overordnede rammer for likviditetsstyring af såvel gælds- som aktivporteføljer med det formål at optimere afkast- og risikoforholdet.

Principperne kan tilpasses løbende ved ændret lovgivning, den økonomiske situation i kommunen eller ændrede markedsforhold.

1.2 Afgrænsning

Principperne for finansiel styring skal til enhver tid respektere love og bekendtgørelser vedr. kompetenceforhold, beslutninger om aktiver og passiver og likviditetsstyring.

Kommunens finansiering af ældreboliger er holdt uden for principperne, idet disse styres i henhold til særskilt lovgivning og regler.

1.3 Kompetencer og rapportering

Beslutningen om optagelse af lån – herunder lånebeløb, løbetid og afdragsform - træffes af kommunalbestyrelsen jævnfør Styrelsesloven § 41. Økonomiudvalget fører tilsyn med, at forvaltningen af kommunens aktiver og passiver sker i overensstemmelse med kommunalbestyrelsens beslutninger og i øvrigt på forsvarlig måde.

Kommunens direktion samt økonomichef og leder af budget og regnskab bemyndiges af kommunalbestyrelsen til at varetage den finansielle styring inden for rammerne i disse principper.

Beslutningskompetencen udøves af 2 bemyndigede personer i forening. Ekstern rådgivning anvendes i fornødent omfang.

Skal løbetiden på et lån forlænges eller restgælden forøges, kan det kun ske med kommunalbestyrelsens godkendelse.

Økonomiudvalget har kompetencen til at ændre i de politiske bilag til disse principper.

Økonomichefen har kompetencen til at ændre i de administrative bilag til disse principper.

Hvert kvartal modtages afkastrapporter fra kommunens eksterne kapitalforvaltere. Afkastrapporterne sammenlignes og indgår kvartalsvis i økonomirapporteringen til Økonomiudvalget.

Hvert kvartal udarbejdes en samlet opgørelse over kommunens restancer. Opgørelsen indgår i kvartalsvis i økonomirapporteringen til Økonomiudvalget.

2. Finansielle principper

2.1 Finansielle aktiver

Kommunens kassebeholdning består af beholdningen af likvide aktiver, dvs. bankindeståender, obligationer, investeringsforeningsbeviser og øvrige finansielle aktiver, der er umiddelbart omsættelige.

Skønnes likviditeten at være større end, hvad der vurderes nødvendigt for de daglige transaktioner, skal midlernes placering overvejes. Det skal ske med henblik på at opnå en højere forrentning. Denne del af midlerne har en længere investeringshorisont og betragtes derfor som ”langfristede finansielle aktiver”. De indgår fortsat i kassebeholdningen, men grundet risikoen for kursudsving på denne del af formuen, kan de blive udsat for uforudsigelige udsving.

De langfristede finansielle aktiver kan placeres med følgende allokering:

Aktiver | Pct. | Varighed |

|---|---|---|

Danske obligationer | 0 til 100 pct. | Korrigeret varighed 0 til 5 år |

Aktier | 0 til 20 pct. | |

Kreditobligationer | 0 til 20 pct. | |

Indeks-/udenlandske obligationer | 0 til 20 pct. |

Beholdningen til andre aktivklasser end danske obligationer kan samlet maksimalt udgøre 30 pct. af kapitalen under forvaltning.

Valget af varigheden for danske obligationer skyldes ønsket om, at investeringerne i værdipapirer skal kunne omsættes til likvider uden risiko for signifikante kurstab på den største del af beholdningen.

Varigheden kan efter aftale med kapitalforvalter øges udover 5 år i en begrænset periode.

Placeringen i danske obligationer kan enten være direkte i fondskoder eller via investeringsforeninger, placering i øvrige aktiver skal ske via udbyttegivende investeringsforeninger eller Exchange Traded Funds (ETF). [1]

Forvaltningen af de langfristede finansielle aktiver tilstræbes at blive varetaget af en eller flere eksterne kapitalforvalter/e, som skal være underlagt ”Lov om finansiel virksomhed”. I det tilfælde, at der indgås aftaler med udenlandske kapitalforvaltere, skal de have Finanstilsynets godkendelse til at operere i Danmark. Alle aftaler om ekstern kapitalforvaltning skal indgås under dansk lov.

2.2 Ansvarlig investeringspolitik

Investeringer, uanset afkastets størrelse, må ikke ske på bekostning af den etiske ansvarlighed. Grundlæggende skal investeringer overholde almindelige forventninger til etiske krav og minimum hvert halve år skal Nordfyns Kommunes kapitalforvaltere screene investeringerne for selskaber der overtræder internationale normer, herunder FN-konventioner der beskæftiger sig med menneskerettigheder, arbejdstagerrettigheder, anti-korruption, kontroversielle våben og miljøbeskyttelse.

Nordfyns Kommune ønsker at understøtte FN’s 17 verdensmål for bæredygtig udvikling. Specielt er der fokus på 4 udvalgte mål:

- Verdensmål nummer 8 - Anstændige jobs og økonomiske vækst

- Verdensmål nummer 9 - Industri, innovation og infrastruktur

- Verdensmål nummer 12 - Ansvarligt forbrug og produktion

- Verdensmål nummer 13 - Klimaindsats

Det er en forudsætning, at Nordfyns Kommune kun indgår aftaler med kapitalforvaltere, der har tiltrådt og underskrevet FN´s principper i ”UN Principles of Responsible Investment” (UN PRI). Kapitalforvalteren skal bekræfte over for Nordfyns Kommune, at disse principper er indarbejdet i kapitalforvalterens arbejdsrutiner. Desuden ønsker Nordfyns Kommune, at kapitalforvalteren i sine investeringsvalg, inddrager i hvor høj grad virksomhederne i porteføljen indarbejder FN’s Global Compact principper i deres CSR-politikker.

Nordfyns Kommune kræver en normbaseret frascreening af sektorer, også kaldet SRI (Social Responsible Investments), når investeringsporteføljen fastlægges. De virksomheder, som Nordfyns Kommune investerer i, må ikke have omsætning inden for følgende sektorer:

- Tobak

- Våben

- Øl, vin og spiritus

- Voksenunderholdning

- Spil

- Fossile brændstoffer

Det er en målsætning for Nordfyns Kommune, at virksomheder der investeres i, ikke har nogen omsætning i de ovennævnte sektorer. Af operationelle grunde anerkendes det dog, at visse virksomheder kan have en minimal omsætning inden for de ovennævnte uønskede sektorer. Derfor accepteres der en tærskelværdi på 5 pct. forstået således, at op til 5 pct. af en virksomheds omsætning kan stamme fra de uønskede sektorer. Dette skal dog forstås som en operationel maksimalgrænse der ikke ønskes udnyttet.

Omkring fossile brændstoffer defineres investeringer således, at det er en målsætning der ikke investeres i kulproducenter, kulforbrugende virksomheder og kontroversiel olieudvinding. Ved kulforbrugende virksomheder menes der forsyningsvirksomheder og her kan der eventuelt accepteres en højere tærskelværdi vedrørende, hvilke forsyningsvirksomheder der skal udelukkes fra investeringsporteføljen.

Nordfyns Kommune foretrækker, at investeringsporteføljen udvælges på basis af en ESG scoremodel (Environment, Social responsibility and Governance), hvilket kommunens kapitalforvaltere opfordres til at bruge. Dermed tilskyndes alle former for virksomheder til at vise og tage et samfundsansvar.

Nordfyns Kommune ønsker ikke at investere i virksomheder der medvirker til skatteunddragelse. Derfor opfordrer Nordfyns Kommune sine kapitalforvaltere til ikke at investere i selskaber der medvirker til skatteunddragelse. Nordfyns Kommune ønsker, at kommunens kapitalforvalter/e i videst muligt omfang undgår investeringer i de lande EU definerer som ”skattely stater” samt, at kommunens kapitalforvalter/e naturligvis overholder en eventuelt EU-sanktionsliste der måtte opstå på baggrund af EU’s beslutning. Nordfyns Kommunes investerede midler må ikke administreres af selvstændige kapitalforvaltere, investeringsforeninger og andre lignende selskaber, som benytter, bidrager til eller vejleder om skatteunddragelse.

Det forventes, at Nordfyns Kommunes kapitalforvaltere er bekendt med, og efterlever, EU’s og Danmarks sanktionsliste over lande som der ikke må investeres i.

Nordfyns Kommune har et generelt ønske om at have en ESG ansvarlig og grønnere investeringspolitik. Nordfyns Kommune ønsker at modtage jævnlige afrapporteringer fra forvaltere der beskriver og underretter om, hvilke tiltag kapitalforvalteren fortager i forbindelse med Engagement ved ESG screenede virksomheder. Desuden vil Nordfyns Kommune løbende efterspørge afrapportering omkring porteføljers grønne udvikling herunder med særlig vægt på Emerging Markets obligationer og klimabelastning.

2.3 Lånoptagelse og passivportefølje

Kommunens låneoptagelse reguleres af reglerne om låneramme, jævnfør lånebekendtgørelsen.

Som hovedregel besluttes det hvert år i marts måned, om der optages lån på baggrund af foregående års låneramme.

Lån optages, hvor det er billigst, typisk gennem KommuneKredit. Vurderes andre finansieringskilder at kunne tilbyde en billigere rente, skal disse inddrages i prissammenligningen.

Ny gæld kan udelukkende være i danske kroner eller euro. Hvis der optages lån i euro, skal renten for euro på optagelsestidspunktet være minimum 0,50 pct. lavere end for danske kroner.

Variabelt forrentet gæld defineres som gæld, hvor den kendte rentesats har en løbetid på 12 måneder eller derunder. Fastforrentet gæld defineres som gæld, hvor rentesatsen er fastlagt for en periode, der overstiger 12 måneder.

Hovedreglen er, at andelen af fastforrentet gæld og af variabelt forrentet gæld hver skal udgøre mellem 25 og 75 pct. af den samlede gældsportefølje.

Til styring af passivporteføljen kan der anvendes renteswapper, som enten gør det underliggende lån fastforrentet eller variabelt forrentet inden for den fastlagte periode. Den valgte renteswap må udelukkende ændre forrentningen fra variabel til fast forrentet eller vice versa. Der må ikke være knyttet andre betingelser til renteswappen.

Låneporteføljens samlede varighed (varighed = forventet vægtet løbetid) kan bruges som et overordnet redskab i styringen af porteføljen.

2.4 Leasing

Kommunen kan finansiere anskaffelser ved hjælp af leasing. Kommunen kan lease såvel driftsmidler som anlægsmidler.

Kommunalbestyrelsen træffer beslutning om indgåelse af leasingaftaler, der erstatter anlægsudgifter, jf. reglerne i lånebekendtgørelsen.

Indgåelse af nye leasingaftaler på driftsmidler med en årlig ydelse på 0,5 mio. kr. og derover godkendes af økonomiudvalget. Leasingaftaler med en årlig ydelse under 0,5 mio. kr. godkendes af økonomichefen, som foretager en vurdering af fordele og ulemper ved at lease i stedet for selv at købe og derved bruge af kassebeholdningen.

Der findes 2 forskellige leasingtyper:

- Finansiel leasing, hvor ejendomsretten overgår til kommunen ved kontraktens ophør og vedligeholdelsespligten påhviler kommunen

- Operationel leasing, der betragtes som en lejeaftale. Vedligeholdelsespligten påhviler leasingselskabet, som ligeledes har ejendomsretten ved aftalens ophør

2.5 Ydelse af kommunale lån samt garantier for lån

Nordfyns Kommune yder i visse tilfælde lån eller garantier for lån efter ansøgning. Lån eller garantier for lån kan alene godkendes af kommunalbestyrelsen. Der skal foretages en individuel sagsbehandling af hver ansøgning.

Der er fastsat generelle retningslinjer, som fremgår af bilag 2 til disse principper.

2.6 Indefrosne feriemidler

Fra september 2020 er der indført en ny ferielov. Det er besluttet, at arbejdsgiverne skal indefryse de feriemidler, der er optjent i perioden 1. september 2019 til 31. august 2020.

De indefrosne feriemidler skal indbetales til en central feriefond senest i takt med, at den enkelte lønmodtager går på pension. Indbetalingen starter i 2021. Feriemidlerne kan frivilligt indbetales tidligere end lønmodtagerens pensionsalder.

De indefrosne feriemidler indekseres (forrentes). Indekseringen fastlægges en gang årligt. Indeksering for perioden 1. september 2020 til 31. maj 2021 er fastlagt til 1,5 %.

Indekseringen beregnes og indbetales i takt med, at de indefrosne feriepenge indbetales.

Nordfyns Kommunes gæld vedrørende indefrosne feriemidler udgjorde ultimo 2020 85,8 mio. kr. (ekskl. indeksering).

Kommunalbestyrelsen har besluttet, at gælden skal afvikles hurtigst muligt og har derfor indarbejdet et årligt afdrag på 10 mio. kr. fra og med 2021 i budgettet.

2.7 Kontantkasser og mobile løsninger mv.

I bilag 3 til principperne findes de administrative retningslinjer for kontantkasser, mobile løsninger og udbetalinger, som tidligere har været inkorporeret i Principperne.

2.8 Tilgodehavender

Nordfyns Kommunes tilgodehavender hos borgere og virksomheder registreres og opkræves så vidt muligt elektronisk.

Opkrævning sker enten via særlige IT systemer til opkrævning eller via fakturaudskrivning i KMD Opus.

Fælles for disse opkrævninger er, at kravene automatisk overføres til kommunens debitorsystem, som udsender rykkerskrivelser, hvis betalingen ikke er sket rettidigt.

Der kan i særlige tilfælde ske opkrævning via manuelle indbetalingskort. Dette kan kun ske efter aftale med Økonomi og Løn.

Nærmere retningslinjer for opkrævning, betalingsfrister, afskrivning mv. fremgår af bilag 1 til disse principper.

________________________________________

[1] ETF – Electronic Traded Funds: Dette er typisk en investeringsforening som følger et indeks i det finansielle marked og derfor forvaltes investorenes kapital ikke aktivt. Der foregår altså ikke nogen handler hvor investeringsforeningen forsøger at opnå et bedre afkast end det gennemsnitlige marked giver. Derfor har en ETF en meget lavere omkostningsprocent end en konventionel investeringsforening. Navnet betyder at fonden er handlet på børsen ligesom investeringsforeninger typisk er.

3. Appendix

Regler og lovtekst

Regler for anbringelse af kommunens likvide midler

- 44 i Lov om kommunernes styrelse nr. 1060 af 24. oktober 2006: ”Midler, som ikke af hensyn til de daglige forretninger skal foreligge kontant, skal indsættes i pengeinstitut eller på postgiro eller anbringes i sådanne obligationer eller investeringsbeviser, i hvilke fondes midler kan anbringes”.

Minimumsstørrelse af kommunens likvide beholdning – kassekreditreglen

- 9 i bekendtgørelse nr. 1238 af 15. december 2011.: ”I kommuner må gennemsnittet over de sidste 12 måneder af de daglige saldi på funktion 9.50.50, kassekreditter og byggelån ekskl. byggelån, der snarest efter byggearbejdet konverteres til langfristede lån, ikke overstige gennemsnittet i samme periode af de daglige saldi på likvide aktiver, jf. funktionerne 9.22.01 – 9.22.11 i ”Budget- og regnskabssystem for kommuner”

Størrelsen af kommunens likvide beholdning i forhold til mellemregningsforholdet til de brugerfinansierede områder

- 1 i Bekendtgørelse nr. 152 af 3. februar 2010 om kommunernes mellemværende med de kommunale forsyningsvirksomheder: ” Kommunens gæld til de kommunale forsyningsvirksomheder i årsregnskabet må ikke overstige kommunens likvide beholdninger tillagt ledigt træk på kommunens kassekredit ved regnskabsårets udgang.

Stk. 2. Gælden til de kommunale forsyningsvirksomheder opgøres som summen af kommunens negative mellemværender med de enkelte forsyningsområder på hver af funktionerne 9.35.31 og 9.35.33 samt funktion 9.35.35, gruppering 001-006 i ”Budget- og regnskabssystem for kommuner”

Stk. 3. De likvide beholdninger opgøres som summen af saldiene på funktionerne 9.22.01 – 9.22.11 i ”Budget- og regnskabssystem for kommuner” og deponerede beløb vedrørende forsyningsvirksomheder, jf. § 6, i bekendtgørelse om kommunernes låntagning og meddelelse af garantier mv. Ledigt kassekredittræk opgøres efter reglerne i bekendtgørelse om kommunernes låntagning og meddelelse af garantier mv.

Regler for låneoptagelse

- 1 i bekendtgørelse nr. 1238 af 15. december 2011: En kommunes samlede låntagning må i det enkelte regnskabsår ikke overstige kommunens adgang til at optage lån i henhold til §§ 2 og §§ 16-17.

- 41 i styrelsesloven, der siger ”Beslutning om optagelse af lån og påtagelse af garantiforpligtelser skal, medmindre indenrigsministeren fastsætter andet, træffes af Kommunalbestyrelsen”.

Regler for brug af finansielle instrumenter

- 10 i bekendtgørelse nr. 1238 af 15. december 2011: Lån kan optages som annuitetslån, serielån eller indekslån. Løbetiden må ikke overstige 25 år, dog kan lån til opførelse eller erhvervelse af almene ældreboliger have længere løbetid inden for den grænse, der er fastsat i lov om almene boliger.

Stk. 2. Lån kan endvidere optages som stående lån eller lån med afdragsfri periode. Løbetiden for sådanne lån må højst være på 15 år og med et afdragsforløb, der højst giver en gennemsnitlig løbetid på 10 år.

Stk. 3. En kommune kan indgå terminsforretninger med henblik på kurs- og rentesikring i forbindelse med låneoptagelse og betaling af renter og afdrag, såfremt der foreligger en konkret forpligtelse til at betale renter og afdrag henholdsvis at modtage eller betale et beløb i fremmed valuta. En kommune må ikke være sluteksponent i anden valuta end danske kroner eller euro.

Stk. 4. En kommune kan omlægge lån ved hjælp af simple rente- og eller valutaswapaftaler. Med henblik på kurs- og rentesikring kan der i denne forbindelse anvendes terminsforretninger, men ikke optioner.

Stk. 5. En kommune kan indgå salgs- og tilbagekøbsaftaler vedrørende obligationer (REPO-forretninger). En kommune kan endvidere udstede certifikater med løbetid på mindre end 1 år. Provenuet af de indgåede aftaler og udstedte certifikater indgår på almindelige vilkår i beregningen af de kommunale kassekreditmuligheder i henhold til § 9.

Ordforklaring

Renteswap: En renteswap er en aftale mellem 2 parter om at bytte en fast rente mod en variabel rente eller omvendt i samme periode. En renteswap benyttes derfor til at omlægge finansiering fra fast til variabel rente eller fra variabel til fast rente. De kontraktlige betingelser og risici ændres ikke på det underliggende lån.

Valutaswap: En valutaswap er principielt det samme som en renteswap, dog indgår der 2 valutaer. En valutaswap benyttes derfor til at omlægge finansiering fra en valuta til en anden valuta.

CIBOR (Copenhagen Interbank Offered Rate): Den rente, hvortil banker tilbyder indskud i andre banker på interbankmarkedet i København. CIBOR fastsættes for forskellige løbetider. CIBOR er referencerente for en lang række finansielle aftaler.

Erhvervsobligationer: Erhvervsobligationer udstedes primært af virksomheder, der ønsker at finansiere en investering ved udstedelse af obligationer. Erhvervsobligationer har en højere risiko end danske stats- og realkreditobligationer. Risikoen ved investering i erhvervsobligationer afhænger af, hvem der udsteder obligationen, og hvilken kreditværdighed virksomheden har. Virksomhedernes kreditvurdering er afgørende for, hvilken rente de kan låne til. Jo dårligere kreditvurdering, jo større vil investorernes afkastkrav være, og des mere skal udstederen betale for at låne. På obligationer fra udstedere med en dårlig kreditværdighed, vil man altså forvente en højere forrentning. Til gengæld vil risikoen for, at virksomheden går konkurs, være større.

Slutafregning: Loven om værdipapirhandel åbner op for muligheden om, at 2 parter (f.eks. kommunen og en bank) kan aftale gensidig ”Slutafregning”. Man kan dermed modregne forskellige finansielle krav mod hinanden. En individuel vurdering for disse muligheder er dog påkrævet.

ETF – Electronic Traded Funds: Dette er typisk en investeringsforening som følger et indeks i det finansielle marked og derfor forvaltes investorenes kapital ikke aktivt. Der foregår altså ikke nogen handler hvor investeringsforeningen forsøger at opnå et bedre afkast end det gennemsnitlige marked giver. Derfor har en ETF en meget lavere omkostningsprocent end en konventionel investeringsforening. Navnet betyder at fonden er handlet på børsen ligesom investeringsforeninger typisk er.

Valuta spothandel: Veksling mellem 2 valutaer med valør 2 dage. Bruges bl.a. til at omlægge et lån fra en valuta til en anden med valør 2 dage eller ved afdrag på et valutalån.

Valutatermin: Bindende aftale om køb eller salg af valuta på et bestemt tidspunkt ud i fremtiden til en kurs, der aftales i dag. Bruges bl.a. til at omlægge et lån fra en valuta til en anden mellem 2 terminer.

Varighed (generel): Begrebet er et udtryk for den reelle forventede løbetid som en fordring (f.eks. et lån eller en obligation) har. Populært kan man sige at det er den gennemsnitlige løbetid og for en portefølje af flere lån eller obligationer, vil varighed udtrykke den vægtede gennemsnitlige løbetid. I de følgende afsnit er varighed nærmere beskrevet for obligationer (aktiver) og for lån (passiver).

Eksempel:

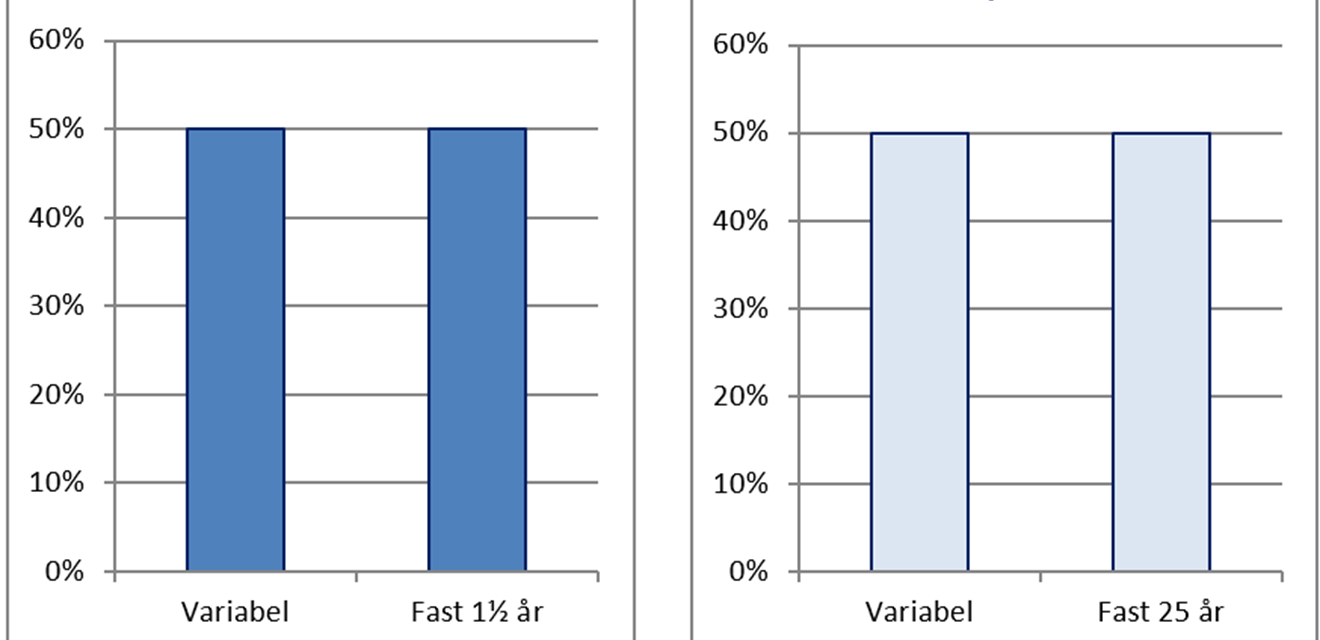

To forskellige varigheder, men begge porteføljer har 50 pct. variabel og 50 pct. fast forrentede lån:

Begge porteføljer lever op til kravet om fordelingen mellem fast og variabel rente. I realiteten vil den venstre portefølje inden for kort tid ikke gøre det, da den samlede løbetid er meget kort. Den højre portefølje viser til gengæld at kommunen har fastlåst sin faste rente i mange år frem.

Bilag 1: Retningslinjer for opkrævning og afskrivning af kommunale krav

1. Formål

At beskrive procedurerne for opkrævning af kommunale krav hos borgere og virksomheder.

2. Målgruppe

Økonomi og Løn, som administrerer opkrævningen af restancer.

De afdelinger og institutioner, som udsender opkrævninger til borgere og virksomheder.

3. Afgrænsning

Disse retningslinjer omfatter økonomiske krav i form af en faktura eller opkrævning til borgeren eller virksomheden.

Nordfyns Kommunes opkrævninger registreres elektronisk i et af kommunens opkrævningssystemer, som automatisk overfører data til debitorsystem.

Kommunens krav registreres elektronisk, og så vidt muligt i ét system. Indbetalingen skal som udgangspunkt ske elektronisk i form af bankoverførsel, Betalingsservice eller tilsvarende.

Krav kan ikke betales med kontanter.

4. Retningslinjer for opkrævning og afskrivninger

4.1 Betalingsfrister

Politisk fastsatte betalingsterminer for kommunale krav:

Krav | Sidste rettidige betalingsdato |

|---|---|

Renovation og genbrugspladsgebyr | 15. marts og 15. september |

Ejendomsskat, jordflytningsgebyr, rottebekæmpelse, kystsikring, digelag, vandløbsbidrag m.m. | 15. marts og 15. september |

Dagpleje, daginstitution, SFO og klubber | Den 1. i måneden i 11 måneder. Juli måned er betalingsfri. |

Musikskole | Den 1. i måneden i 11 måneder. Juli måned er betalingsfri. |

Husleje | Den 3. i måneden |

Havne- og marinaafgifter | 15. januar og 15. juli |

For øvrige krav er gældende, at betalingsbetingelsen er 30 dage.

4.2 Rykkerprocedure

Alle krav vil indgå i den løbende rykkerprocedure, hvis kravet ikke er betalt ved sidste rettidige betalingsdato. Der udsendes automatiske rykkerskrivelser via debitorsystemet til borgeren tillagt gebyr og renter.

Der er 3 rykkerprocedurer:

- Fortrinsberettigede krav (ejendomsskatter, renovation og genbrugspladsgebyr)

Der udsendes 2 rykkerskrivelser, hvoraf den sidste samtidig er en varsling om udlæg.

Betales disse rykkere ikke, foretages der udlæg (pant) i ejendommen. Skyldner inviteres til møde.

Er kravet ikke betalt efter udlægsforretningen, oversendes kravet til advokat med henblik på inddrivelse, evt. i form af tvangsauktion. - Tilbagebetalingspligtig social ydelse

Når udbetalingen af hjælpen er ophørt, overføres kravet til debitorsystemet til opkrævning. Debitorsystemet beregner automatisk, om borgeren har betalingsevne ud fra gældende retningslinjer og fastsætter en eventuel betalingsaftale, som sendes til borgeren.

Overholdes betalingsaftalen ikke, udsendes der rykkerskrivelse.

Er kravet ikke betalt efter rykkerskrivelsen, oversendes kravet til Gældsstyrelsen til inddrivelse, primært via lønindeholdelse. - Øvrige krav

Der udsendes 2 rykkerskrivelser.

Er kravet ikke betalt efter 2. rykker, oversendes kravet til Gældsstyrelsen til inddrivelse.

Særligt vedr. marinaafgifter:

Der udsendes 2 rykkere. Er rykkerne ikke betalt, opsiges kontrakten. Båden tilbageholdes, indtil restancen er betalt.

Særligt vedr. musikskole:

Ved manglende betaling af rykkerne kontaktes musikskolen, som vurderer, om eleven skal udmeldes af musikskolen.

4.3 Gebyrer

Rykkergebyrer:

- Krav med udpantningsret: 250 kr. pr. rykkerbrev.

- Krav uden udpantningsret: 100 kr. pr. rykkerbrev.

Udlægsgebyr:

- 450 kr. pr. skrivelse.

Krav med udpantningsret[1]

Hovedparten af de kommunale krav er med udpantningsret, såsom krav vedr. ejendom, forbrugsafgifter, og egenbetaling. Er kravet ikke betalt, når fristen i rykkerbrevet er nået, overgives restancen til inddrivelse ved Gældsstyrelsen. Dette gælder dog ikke de fortrinsberettigede krav, som kommunen selv inddriver. Se ovenfor.

Krav uden udpantningsret

Lønkrav og kommunale regningskrav er uden udpantningsret. Nordfyns Kommune opkræver gebyrer i henhold til kommunens takstblad[2]. Herefter vurderes, om kravet skal videresendes til inddrivelse hos Gældsstyrelsen. Da kravet er uden udpantningsret, kan Gældsstyrelsen ikke foretage tvangsinddrivelse.

Krav til andre offentlige myndigheder:

Der findes ingen regler for gebyropkrævning. Nordfyns Kommune følger andre kommuners gebyrpolitik. Rykkergebyret slettes, hvis restancen er betalt, inden rykkerbrevet er udsendt.

4.4 Renter

Med hjemmel i forskellige love kan der opkræves renter ved for sen betaling af krav (morarenter).

For krav med udpantningsret opkræves renter på 1 % pr. påbegyndt måned. For krav uden udpantningsret opkræves renter svarende til Nationalbankens diskonto + 7 procent pr. år.

4.5 Afskrivning

Restancer til det offentlige kan kun inddrives, så længe de er retskraftige, det vil sige, at de ikke må være bortfaldet på grund af forældelse, eftergivelse, gældssanering mm.

Det er Økonomi og Løns opgave at sørge for, at kommunen ikke mister sine tilgodehavender. Dette kan bl.a. ske ved, at sagen videresendes til Gældsstyrelsen, som derefter foretager udlæg eller, at borgeren erkender at skylde beløbet. Herved afbrydes den 3-årige forældelse, som omfatter de fleste krav. Selvom Økonomi og Løn er opmærksom på, at der foretages de fornødne forældelsesafbrydende tiltag, vil der forekomme endelig afskrivning af visse fordringer.

Tilbagebetalingspligtig social ydelse

Der foretages endelig afgangsføring af restancer i overensstemmelse med Aktivlovens § 95, stk. 4, hvor det fremgår: Et krav er bortfaldet, såfremt det ikke har været muligt at fastsætte en betalingsordning, inden der er forløbet 3 år, fra hjælpens ophør, eller hvis skyldner mister betalingsevnen, efter der er forløbet 3 år fra hjælpens ophør.

Krav med udlægs- og lønindeholdelsesret

Krav, der er tillagt udpantnings- og lønindeholdelsesret, og hvor inddrivelse hos Gældsstyrelsen har vist sig forgæves, returneres til kommunen. Der foretages, som udgangspunkt ikke yderligere, hvorefter kravet som hovedregel bliver forældet efter 3 år, og således skal afgangsføres jf. 1908-loven.

Gældssanering, dødsboer og konkurser

Der kan forekomme endelig afskrivning i forbindelse med Gældssaneringskendelser eller, hvis et dødsbo har så ringe en værdi, at der alene kan udloddes en dividende, eller boet udlægges til dækning af begravelsesomkostninger – boudlæg.

I forbindelse med konkurser vurderer Økonomi og Løn, om ikke betalte krav skal afskrives.

Civilretlige fordringer

Civilretlige krav er en samling af forskelligartede typer krav. Kravene er som udgangspunkt ikke tillagt udpantnings-, lønindeholdelses- eller modregningsret, og kan derfor alene inddrives i overensstemmelse, med de regler i retsplejeloven, der gælder for private fordringshavere. Det betyder, at kravene ikke kan tvangsinddrives uden, at der foreligger dom for kravet, eller en anerkendelse af kravet i form af et frivilligt forlig, der kan tjene som fundament, for inddrivelse via Gældsstyrelsen.

Afskrivning på baggrund af skøn

Der kan være tilfælde, hvor afskrivningen sker på baggrund af skøn.

Det er primært, hvis restancen er beskeden og det ikke vil være hensigtsmæssigt, set i forhold til ressourceforbruget, fortsat at opkræve beløbet.

I mange tilfælde afskrives rykkergebyret, hvis borgeren henvender sig med en god forklaring på, hvorfor kravet er betalt for sent, eller hvis rykkerskrivelsen og indbetalingen har krydset hinanden. Der afskrives ikke gebyrer, hvis borgeren gentagne gange har betalt for sent.

Eftergivelse

Det er Gældsstyrelsen, der har hjemlen til at behandle ansøgning og træffe afgørelse om eftergivelse af krav om betaling.

5. Ansvar og kompetence – henvisning til delegationsplaner

Udsendelse af fakturaer og opkrævninger fra opkrævningssystemer sker primært i de institutioner og afdelinger, som administrerer de enkelte områder.

Økonomi og Løn opkræver bl.a. husleje, forpagtningsafgifter samt mellemkommunale betalinger. Økonomi og Løn er desuden konsulenter på fakturaudskrivning og administrerer de krav, som ikke er betalt rettidigt.

Økonomi og Løn administrerer debitorsystemet, herunder

- Rykkerprocedurer

- Beregning af gebyrer og renter af krav

- Oversendelse af krav til inddrivelse

- Afskrivning af krav

Beløbsgrænser for afskrivning:

Følgende beløbsgrænser er gældende:

- Beløb op til 25.000 kr. afgøres af økonomichefen.

- Beløb fra 25.000 kr. op til 200.000 kr. afgøres af Direktionen.

- Beløb over 200.000 kr. afgøres af Økonomiudvalget.

Beløbet opgøres pr. sag.

Bilag 1 – Regler og lovtekst

Følgende love anvendes inden for opkrævningsområdet:

- Bekendtgørelse af lov om gebyr og morarenter vedrørende visse ydelse, der opkræves af regioner og kommuner og inddrives af restanceinddrivelsesmyndighed.

- Aktivloven (Lov om aktiv socialpolitik)

- 1908-loven (forældelsesloven)

Bilag 2 - Ordliste

Debitorsystem

IT-system til registrering, opfølgning og opkrævning af ikke betalte krav.

Krav overføres automatisk til debitorsystemet fra diverse opkrævningssystemer.

Debitorsystemet udsender automatisk rykkerskrivelser ved manglende betaling.

Opkrævningsmedarbejderne kan aftale afdragsordninger og henstand med betalinger, som registreres i debitorsystemet.

Krav med udpantningsret:

Mener det offentlige, at der består et pengekrav over for private, er udgangspunktet – hvis den pågældende ikke betaler frivilligt – at kravet må gøres gældende ved de almindelige domstole efter retsplejelovens regler. Dommen kan herefter, hvis den ikke opfyldes frivilligt, danne grundlag for udlæg i fogedretten.

Undertiden tillægges der i lovgivningen offentlige myndigheder udpantningsret. Det betyder, at myndigheden ikke behøver at få dom for sit krav, men kan foretage udlæg umiddelbart. Dette gælder bl.a. fortrinsberettigede krav vedrørende ejendommen, som bl.a. omfatter ejendomsskatter, renovation og genbrugspladsgebyr.

Morarenter:

Morarenter er det samme som renter ved for sen betaling af gæld.

[1] Se bilag 2 for forklaring

[2] Se budgettet.

______________________________________________________________

Bilag 2: Retningslinjer for ydelse af kommunale lån og garantier for lån

1. Formål

Forsvarlig økonomisk forvaltning og risikovurdering

Et kommunalt lån og en kommunal garantistillelse for lån indebærer en økonomisk risiko for kommunen. Der er derfor behov for at foretage en risikovurdering, inden der ydes lån eller garanti for lån.

Princippet om forsvarlig økonomisk forvaltning af kommunens midler medfører, at kommunen sagligt kan – og også skal – være tilbageholdende med at yde lån og stille garanti for lån.

Kommunen bør ved sin vurdering af en ansøgning om lån eller garanti for lån blandt andet lægge vægt på

- lovmæssigheden af lån eller garanti

- ansøgers økonomiske forhold

- projektets karakter og økonomi

- kommunens mulighed for indsigt i ansøgers fremtidige økonomi

- risiko for tab

Er der tale om et kommunalt ejet selskab, kan kommunen have bedre indsigt i ansøgers forhold. Ud over at have indsigt i selskabets økonomi, har kommunen også via generalforsamling og valg af bestyrelse indflydelse på selskabets økonomiske dispositioner.

Det kan være sværere af få indsigt i ikke-kommunalt ejede selskaber.

For almene boligselskaber gælder særlige regler for lån og garantier for lån. Her har kommunen via lovgivningen tilsynsforpligtelsen og skal godkende al låntagning.

Fælles er dog, at hverken kommunens myndighedsgodkendelse eller eventuelle tilsynsbeføjelser giver kommunen direkte kompetence til at udøve kontrol over et selskab eller mulighed for at træffe beslutninger om selskabets daglige dispositioner.

Det er derfor fornuftigt at foretage en risikovurdering af låntager, herunder en vurdering af kommunens mulighed for at foretage opfølgning på låntagers økonomi, inden det besluttes, om kommunen vil yde lån eller stille en garanti for lån.

Samtidig bør det også overvejes, om kommunen skal stille krav om sikkerhed for lån eller garanti for lån. Sikkerheden kan bestå i tinglysning af pant i ejendommen.

Denne mulighed skal overvejes i de tilfælde, hvor der er særlig risiko for tab. Det gælder bl.a., hvis kommunen

- ikke er (med)ejer af låntager

- ikke automatisk vil overtage ejendommen i forbindelse med låntagers evt. konkurs

- ikke yder fast driftstilskud til låntager

2. Målgruppe

Kommunale lån

Det er ikke kommunens primære opgave at yde lån.

Kommunen kan dog i visse tilfælde yde lån til institutioner eller foreninger, som modtager driftstilskud fra kommunen.

Det drejer sig primært om

- selvejende institutioner med driftsoverenskomst med kommunen eller lign.

- foreninger, som er godkendt efter folkeoplysningsloven

Ud over ovennævnte lån, kan kommunen i visse tilfælde yde lån til en nødlidende afdeling i boligforening, jf. reglerne i lov om almene boliger.

Kommunal garanti for lån

Garanti for lån kan kun ydes til formål, som

- kommunen har lovhjemmel til, enten via lånebekendtgørelsen eller enkeltlov

- kommunen selv lovligt kan udføre (kommunalfuldmagten)

En kommune kan yde garanti for lån til følgende:

- fælleskommunale selskaber

- kommunalt ejede selskaber

- forsyningsvirksomheder, herunder vandværker

- almene boligforeninger

- støttede private andelsboliger eller ustøttede private andelsboliger

- selvejende institutioner med driftsoverenskomst med kommunen

- foreninger, som er godkendt efter folkeoplysningsloven

- foreninger og fonde, som kommunen er tilsynsmyndighed for

- grundejerbidrag og private fællesveje

- kystbeskyttelsesforanstaltninger

3. Afgrænsning

Kommunale lån

Lån til selvejende institutioner og foreninger kan udelukkende ydes til forbedring eller istandsættelse af bygninger eller inventar. Lån ydes til udgifterne inkl. moms.

Lånet kan maksimalt udgøre 300.000 kr.

Lånet forrentes med Nationalbankens diskonto + 1 %. Renterne tilskrives én gang årligt pr. 31. december og opkræves sammen med følgende års afdrag på lånet. Løbetiden på lånet kan maksimalt udgøre 5 år.

Afdrag og renter på lånet fratrækkes normalt i det tilskud, som kommunen udbetaler til institutionen eller foreningen. Afdrag og renter skal derfor kunne holdes indenfor det årlige driftstilskud.

Ud over ovennævnte lån, kan kommunen i visse tilfælde yde lån til en nødlidende afdeling i en boligforening, jf. reglerne i lov om almene boliger. I disse tilfælde er det Landsbyggefonden, der forestår sagsbehandlingen og indstiller en eventuel låneordning til kommunalbestyrelsens beslutning.

Kommunal garanti for lån

En kommune kan i henhold til lånebekendtgørelsen stille garanti for lån til andre. Som hovedregel må en kommune kun stille garanti til formål, som kommunen selv lovligt kan optage lån til.

Kommunen skal yde garanti for følgende lån:

- Lån til opførelse af almene boliger, hvor byggeriet er godkendt af kommunen

Kommunen kan yde garanti for følgende lån:

- Lån til fælleskommunale selskaber til anlægsinvesteringer

- Lån til kommunalt ejede selskaber til anlægsinvesteringer

- Lån til forbedringsarbejder i henhold til lov om almene boliger

- Lån til opførelse af støttede private andelsboliger eller ustøttede private andelsboliger i henhold til lov om almene boliger samt støttede private andelsboliger

- Lån til selvejende institutioner med driftsoverenskomst med kommunen til anlægsinvesteringer

- Lån til grundejerbidrag og private fællesveje i henhold til lov om grundejerbidrag til offentlige veje og lov om private fællesveje

- Lån til kystbeskyttelsesforanstaltninger udført af bidragspligtige digelaug, kystsikringslag eller kystbeskyttelseslag i henhold til lov om kystbeskyttelse

Der ydes ikke garanti til følgende:

- Lån til private forsyningsselskaber

- Lån til private vandværker

- Lån til foreninger, som er godkendt efter folkeoplysningsloven

- Lån til øvrige foreninger og fonde

Lånets løbetid kan maksimalt udgøre 30 år, med mindre andet er lovbestemt.

Lånet kan ikke optages som afdragsfrit lån.

Stiller kommunen garanti for andres lån, belaster det som udgangspunkt kommunens låne-ramme. Lånerammen er kommunens samlede låneadgang, som opgøres årsvis. Når der stilles kommunegaranti for lån, reduceres kommunens egen låneadgang. Kommunalbestyrelsen kan vælge at deponere et beløb svarende til lånegarantien i stedet for at reducere lånerammen.

Følgende oversigt viser, hvilke lånegarantier, der som hovedregel belaster / ikke belaster kommunens låneramme:

Lån til | Belaster lånerammen | Belaster ikke lånerammen |

|---|---|---|

Forsyningsvirksomheders anlægsinvesteringer | X | |

Øvrige selskaber | X | |

Opførelse af almene boliger | X | |

Forbedringsarbejder i almene boliger | X | |

Selvejende institutioner | X | |

Grundejerbidrag og private fællesveje | X | |

Kystbeskyttelse | X | |

Mindre vandværkers anlægsinvesteringer | X | |

Større vandværkers anlægsinvesteringer | X | |

Foreninger og fonde | X |

Fælles retningslinjer for ansøgning om lån og garanti for lån

Der foretages altid en individuel, konkret vurdering ud fra ansøgers økonomiske forhold, anskaffelsens størrelse, lånets størrelse mv.

Der anmodes som hovedregel om en række oplysninger fra ansøger, som er nærmere beskrevet i bilag 3.

Ud fra ansøgers oplysninger mv. foretager Økonomi og Løn en vurdering af ansøgningen, herunder en risikovurdering for kommunen.

Det er en forudsætning, at der søges, inden udgifterne, som skal lånefinansieres, afholdes.

Er udgifterne allerede afholdt, vil der normalt ikke kunne ydes lån eller garanti.

Ansøgningsprocedure ved garantistillelse, der kræver låneramme

Ansøgning om kommunal garanti for lån behandles politisk som hovedregel kun 2 gange årligt, i maj og november.

Ansøgning sendes til Økonomi og Løn senest den 1. april og 1. oktober.

Økonomiudvalget behandler ansøgningerne og indstiller til kommunalbestyrelsens endelige godkendelse.

Opfølgning på ydede lån og garantier for lån

Minimum en gang årligt skal kommunen have indsigt i økonomien for den part, som har modtaget et kommunalt lån eller en garanti for lån.

Opfølgning kan ske på forskellige måder. Som hovedregel indhentes regnskaber.

Konstateres der uregelmæssigheder, kan kommunen bede om yderligere indsigt, herunder budgetter, budgetopfølgning, eventuelle handleplaner mv. Er økonomien kritisk, kan kommunen forsøge at overtage administrationen af det pågældende selskab med henblik på at beskytte udstedte lån eller lånegarantier.

Jf. reglerne i kommunernes budget- og regnskabssystem udarbejdes der en oversigt over kommunens garantiforpligtelser som bilag til årsregnskabet.

Garantiprovision

Kommuner har en særlig høj kreditværdighed, som indebærer, at lån med kommunal garanti kan optages på fordelagtige vilkår.

Som følge heraf får låntager en økonomisk fordel af en kommunal lånegaranti.

Ifølge konkurrencereglerne må en kommunal lånegaranti ikke medføre konkurrenceforvridning. En garanti kan ifølge EU-Domstolen betragtes som statsstøtte.

Når kommuner yder garanti for lån til selskaber og lign., som er i konkurrence med andre selskaber, skal kommunen derfor opkræve garantiprovision, som skal beregnes efter markedsvilkårene.

Der opkræves en årlig garantiprovision, som beregnes på grundlag af restgælden på lånet.

Størrelsen af garantiprovisionen fastlægges som hovedregel i forbindelse med låneoptagelsen ud fra markedsvilkårene.

For lån i selskaber, som Nordfyns Kommune ejer sammen med Odense Kommune, fastlægges garantiprovisionen i samarbejde med Odense Kommune.

Kommunalbestyrelsen tager stilling til opkrævning af garantiprovision i forbindelse med garantistillelsen.

Der opkræves som hovedregel garantiprovision hos følgende låntagere:

- Fælleskommunale selskaber

- Kommunalt ejede selskaber

Der opkræves som hovedregel ikke garantiprovision hos følgende låntagere:

- Almene boligforeninger

- Andelsboligforeninger

- Selvejende institutioner

- Foreninger mv. vedr. grundejerbidrag og private fællesveje

- Foreninger mv. vedr. kystbeskyttelsesforanstaltninger.

4. Ansvar og kompetence – henvisning til delegationsplaner

Beslutningskompetence

Beslutninger om ydelse af kommunale lån og garantier for lån kan kun træffes af kommunalbestyrelsen.

Bilag 1: Regler og lovtekst

Lovgrundlaget for lån og garantier for lån fremgår bl.a. af

- Styrelsesloven

- Lov om almene boliger

- Lov om vandsektorens organisering og økonomiske forhold

- Lånebekendtgørelsen

- Kommunalfuldmagten (den uskrevne lov om, hvad kommuner må)

Bilag 2: Ordliste

Garanti for lån:

Hvis kommunen stiller garanti for lån, indestår kommunen for betaling af låneydelserne, hvis låntager ikke kan betale. Garantien kan omfatte hele lånet eller dele af lånet.

Garantiprovision:

Betaling for den fordel, som en garanti medfører, samt den risiko, som garantistiller løber.

Beregnes som en procentdel af lånet/restgælden.

Låneramme:

Kommunens mulighed for at optage lån er begrænset af reglerne for låneramme. Låne-rammen beregnes årligt som summen af kommunens udgifter til låneberettigede udgifter og eventuelle dispensationer fra Indenrigsministeriet.

Deponering:

Kommunen kan vælge at deponere et beløb, svarende til lånets/garantiens størrelse i stedet for, at det belaster kommunens låneramme. En deponering medfører, at der flyttes midler fra kommunens likvider til et lukket depot. Midlerne kan frigives i takt med, at lånet afdrages. Der kan frigives yderligere beløb, hvis kommunen i efterfølgende år har låneramme, som ikke anvendes.

Bilag 3: Oplysninger, som skal gives i forbindelse med ansøgning om lån eller garanti for lån

Ansøger om lån eller garanti for lån skal som hovedregel oplyse følgende:

- Ansøgers navn

- Beløb, der søges lån eller garanti for

- Beskrivelse af, hvilken investering lånet skal dække

- Samlet anskaffelsessum for investeringen

- Lånets andel af den samlede investering

- Årsagen til, at der søges lån eller garanti

- Lånets forventede løbetid og rente

- Lånets forventede låneydelser (udgifter til renter og afdrag) pr. år

- Beskrivelse af, hvordan låneydelserne finansieres

- Oplysning om, hvorvidt betalingen af låneydelserne medfører ændringer i låntagers opkrævning af takster, brugerbetaling mv.

Økonomi og Løn vurderer, om der er behov for at indhente yderligere oplysninger.

Fælleskommunale selskaber og andre selskaber, som Nordfyns Kommune er (med)ejer af, behøver som hovedregel ikke at indsende yderligere oplysninger. Kommunen har i forvejen indsigt i disse selskabers økonomiske forhold.

Øvrige ansøgere kan ud fra en konkret vurdering blive bedt om at indsende:

- de seneste 3 års regnskaber

- budget for det kommende år

- Tilbud fra entreprenør eller lign., som bekræfter anskaffelsessummen

- 2 lånetilbud fra ekstern långiver

- 1 lånetilbud med kommunegaranti

- 1 lånetilbud uden kommunegaranti.

____________________________________________________________